2020년 이후 개인투자자들은 국내 주식만큼 해외주식에도 많은 관심을 보여주고 있습니다. 2020년 해외 주식 순매수 금액은 194억 달러로 과거 9년 순매수 금액 68억 달러의 3배에 달합니다. 이 순매수 금액 중 대부분이 미국주식, 그 중에서도 테슬라(74억 달러)에 집중되었습니다. 작년에 테슬라는 파괴적인 상승을 하며 서학개미들에게 큰 수익을 가져다주었습니다. 이렇게 테슬라가 급등하며 주목받은 투자자가 있습니다. 서학개미들의 절대적인 지지를 받는 ARK investment의 CEO 캐시우드 이야기를 하고자 합니다.

▶ 캐시우드와 ARK

미국주식을 하는 분들이라면 모를 수가 없는 이름 아크 인베스트먼트의 수장 캐시우드. 캐시우드가 ARK를 창립한 것은 2014년입니다. 회사 설립 후 초반부에는 다른 여느 회사처럼 눈에 띄지 못했습니다. 캐시우드가 주목받기 시작한 것은 2018년 2월 CNBC에 나와 테슬라에 대해 의견을 밝히면서입니다. 그녀는 테슬라 주가가 5년 내 4000달러(액면분할 전 기준)를 돌파할 것이라 밝혔습니다. 그 시기 테슬라의 주가는 300달러 정도였고 테슬라 회사 자체도 많은 공격을 받았던 시기라 사람들은 황당해했습니다. 하지만 2021년 1월 주당 4000달러를 돌파하며 (액면분할 기준 800달러) 캐시우드는 자신이 옳았음을 증명했고 전 세계 개인투자자들이 캐시우드에 주목하게 됩니다.

▶ 파괴적 혁신에 투자

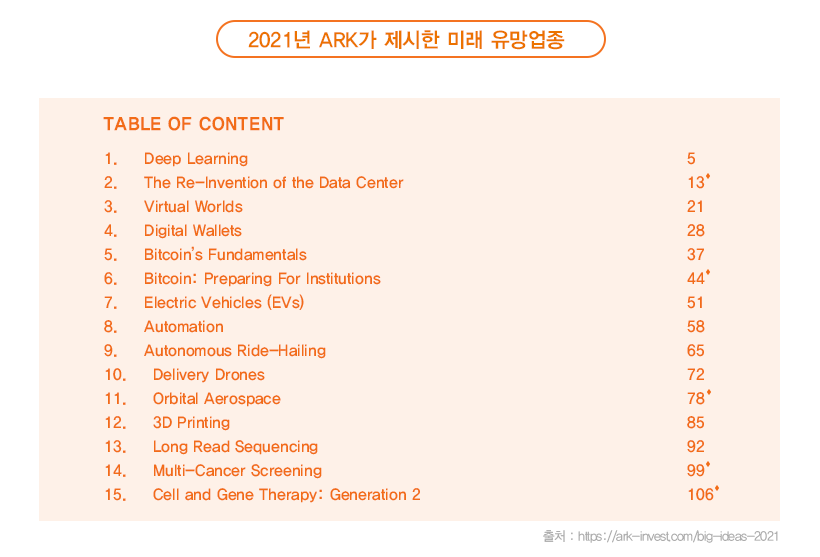

캐시우드의 투자 모토는 파괴적 혁신에 투자하는 것입니다. 지금 시점을 보는 것이 아닌 미래에 사회를 바꿀 수 있는 기업들, 엄청난 성장을 이룰 수 있는 기업들에 집중투자하고 있습니다. 참고로 캐시우드는 빅테크(MAGA) 주식들은 안전자산이라고 말할 정도입니다. 아크인베스트가 운용하는 주요 액티브 ETF들을 살펴보면 ARKK(파괴적혁신), ARKF(핀테크 ETF), ARKG(바이오), ARKW(IT기업) 등으로 이름에서도 성장 가능성이 높은 것에 투자하는 것을 알 수 있습니다. 이런 아크인베스트에서 올해 초 미래유망업종 15가지와 자신들의 의견을 담은 100여 페이지 보고서를 발간했습니다. 아크인베스트 홈페이지에서 무료로 다운로드 받을 수 있으니 참고해보셔도 좋습니다. (주소 : ark-invest.com/big-ideas-2021 )

▶ 캐시우드 열풍과 논란

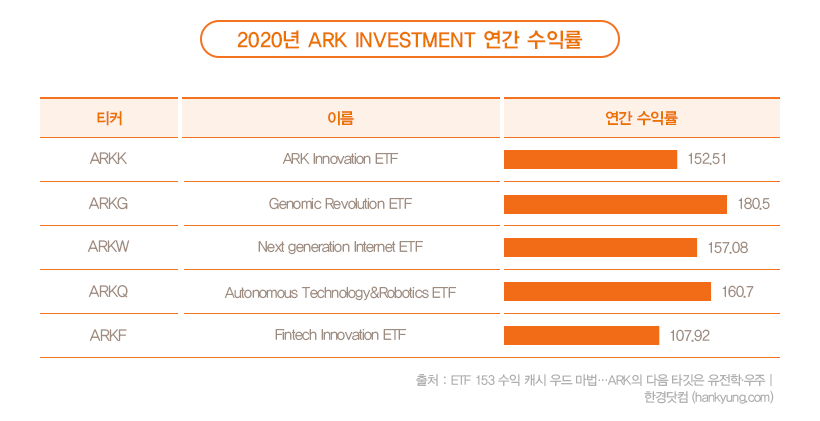

코로나가 사회를 몇 년 앞당겨 왔다는 평이 있듯이 작년 한 해 코로나 수혜기업들과 미래산업 성장주들은 폭발적인 상승을 보여줍니다. 이러한 기업들에 집중적으로 투자한 아크인베스트의 ETF들 또한 엄청난 퍼포먼스를 보여줍니다. 테슬라에 집중투자한 ARKK ETF가 2020년 연간수익률이 152.51%에 달하는 등 액티브 펀드 5개 모두 100% 넘는 수익률을 기록합니다. 이렇게 엄청난 퍼포먼스에 개인투자자들은 열광하고 국내에서는 돈나무 (캐시우드) 라는 애칭까지 붙여주었습니다.

▶ ARK ETF 규모

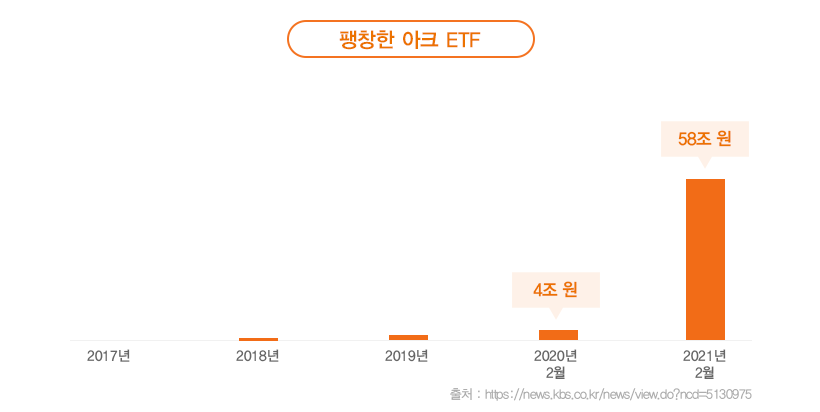

아크인베스트의 규모도 기하급수적으로 늘어납니다. 지난해 4조 원의 운용 규모였다면 1년만에 58조 원의 운용 규모로 성장하였습니다. 폭발적인 성장률을 본 국내 투자자들도 아크인베스트의 ETF에 집중투자하기 시작했습니다.

그러나 개인투자자들이 캐시우드에 열광하며 과열적인 면도 보여집니다. 아크인베스트는 매일 매매 내역을 공개하고 있습니다. 어떤 종목을 아크인베스트가 매수했다는 이유만으로 급등하기도 하였으며, 연초에 우주항공ETF(ARKX)를 출시하겠다는 말을 하자 전 세계 우주항공 관련 회사들이 폭등하기 시작했습니다.

이런 면이 보이자 ARK ETF에 대한 경고도 많이 제기되었습니다. 그들의 의견은 과거 높은 수익률을 기록한 액티브 펀드가 동일한 수익률을 보장해주지 않는다는 점, 소형주의 ARK ETF 비중이 높아 하락장이 오면 매도가 매도를 부르는 현상이 나올 수 있다는 점, 너무 많은 사람이 타고 있다는 점을 들어서 말이죠.

▶ 위기의 캐시우드?

상승 가도만을 달리던 ARK ETF에 제동이 걸린 것은 채권금리 상승세가 시작 되면서입니다. 미국의 백신 접종 추이와 접종 효과가 보이기 시작하며 경기회복 기대감이 상승하고 막대한 부양책까지 겹치면서 미국 국채 금리가 급격한 상승세를 보이기 시작했습니다. 미래 현금흐름을 당겨오는 성장주의 특성상 금리가 상승하면 주가가 하락압력을 받을 수밖에 없습니다. 즉, V자 경기회복에 대한 기대감이 기술주에 하방 압력으로 다가왔고 2월 중순~3월 중순 사이 나스닥 지수가 10% 하락을 겪게 됩니다.

ARK ETF 시리즈들도 이 영향을 받아 2021년 고점대비 20~30%가량 급락하였습니다. 나스닥 지수대비 하락폭이 2~3배 커서 하락이 하락을 부른다는 캐시우드 매도가 나온 것이 아닌 우려도 나왔습니다. 물론 전년도 상승 폭을 고려하면 하락폭을 감수할 만하지만, 뒤늦게 투자하신 분들 입장에서는 하락폭이 뼈아플 수밖에 없습니다.

이 시기 캐시우드의 반응은 어땠을까요? 캐시우드는 대범한 태도를 보여줍니다. 금리 인상에 따른 기술주 조정 기간에 자신들이 확신하고 있는 주식들을 더 사서 포트폴리오를 더 집중시킬 것이라 밝혔습니다. 추가로 하락에 전혀 흔들리고 있지 않으며, 하락이 매수 적기라는 의견을 보여주었습니다.

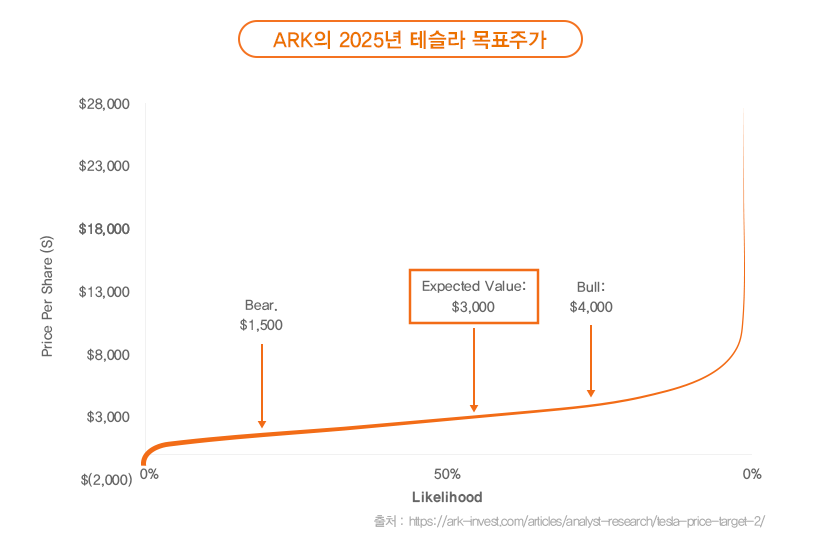

최근 3월 20일 캐시우드와 아크인베스트는 2025년 테슬라의 새로운 목표주가를 발표했습니다. 몬테카를로 시뮬레이션을 통해 목표가격을 제시하였으며 목표가격 3000달러 (액면분할 이후 기준), Bear Case 1500달러, Bull Case 4000달러를 제시하였습니다.

주식평가에 몬테카를로 시뮬레이션을 사용한 면도 아크인베스트의 혁신적인 모습이 보입니다. 과연 2018년처럼 다시 한번 테슬라의 목표주가가 적중할 수 있을지 지켜보는 것도 관전 포인트가 될 것입니다. 앞으로 어떤 파괴적 혁신 기업들과 ETF로 패러다임을 선도할지 캐시우드와 아크인베스트가 기대됩니다.

한화생명은 금융을 넘어 모든 사람들이

더 잘 사는 방법을 고민합니다.

더 잘 사는 방법을 다룬 양질의 보험

그리고 금융, 라이프스타일 콘텐츠를

Digital Library 라이프앤톡에서 만나보세요.